01 – CHE COSA CI GUIDA

La nostra ambizione

Essere l’advisor di fiducia (sia per le aziende, sia per i fondi di Private Equity) nelle operazioni di finanza straordinaria che coinvolgono aziende italiane nel settore farmaceutico e sanitario. Amiamo aiutare le aziende ad utilizzare la finanza come strumento per raggiungere i loro obiettivi strategici e quelli dei loro azionisti.

I nostri valori

Abbiamo iniziato questa avventura professionale per soddisfare la nostra ricerca di un significato in ciò che facciamo e per contribuire ad un nuovo approccio alla nostra professione. Lavoriamo con autentica passione, siamo instancabilmente curiosi e crediamo nella costruzione di rapporti fiduciari di lungo periodo sulla base di integrità e competenza. I nostri valori sono ciò che ci guida e ci definisce.

02 – CHE COSA FACCIAMO

Il nostro ambito di attività: tutti i sottosettori della sanità: Pharma/Biotech, MedTech, Healthcare Services (sia B2B, sia B2C). Sebbene almeno una delle società coinvolte nelle transazioni che seguiamo sia tipicamente italiana, abbiamo un orizzonte globale e realizziamo spesso operazioni a livello internazionale. Solitamente ci concentriamo su transazioni con un enterprise value di 20-100 milioni di euro, ma siamo flessibili, competenti ed efficaci anche al di fuori di questa fascia dimensionale.

I nostri servizi: Consulenza su M&A (acquisizioni, cessioni, fusioni), quotazioni, raccolta di debito, analisi del posizionamento strategico, piani economico-finanziari, valutazioni.

Acquisizioni

Sulle acquisizioni, abitualmente supportiamo nell’approccio alle aziende target (sia pre-identificate, sia da identificare tramite un processo di scouting), nell’analisi della potenziale coerenza strategica con il nostro cliente, nella valutazione e nell’esecuzione fino alle trattative finali ed alla conclusione dell’operazione.

Cessioni

Sulle cessioni, normalmente aiutiamo a selezionare la tempistica ideale per l’operazione, a definirne il perimetro e la tipologia (maggioranza vs. minoranza vs. aumento di capitale), supportiamo nell’identificazione dei potenziali acquirenti e nella definizione del processo di dismissione più idoneo (asta competitiva vs. asta ristretta vs. trattative in esclusiva vs. dual track); dedichiamo tempo e sforzi significativi nella preparazione accurata e nella presentazione incisiva dell’equity story (“storytelling finanziario”), preparando adeguati materiali di marketing (teaser, information memorandum, ecc.); aiutiamo il management a prepararsi al meglio alle presentazioni per i potenziali investitori; forniamo supporto esecutivo sulla redazione di piani economico-finanziari, sulla valutazione, sulla gestione del progetto (incluso il coordinamento di un processo di due diligence accuratamente preparato) e sulle trattative fino alla conclusione dell’operazione.

Quotazioni e raccolta di debito

Nella consulenza su quotazioni e su raccolta di debito, aiutiamo ad analizzare la struttura finanziaria, il perimetro della transazione e il time to market ottimali, supportiamo nella progettazione dell’equity story / tesi di investimento più interessante, creiamo supporto per la massimizzazione della valutazione e l’ottimizzazione dei termini dell’operazione e guidiamo l’esecuzione, coordinando processi complessi.

Analisi di posizionamento strategico

Sulle analisi di posizionamento strategico, aiutiamo ad analizzare il posizionamento di un’azienda per identificare le migliori opzioni strategiche e di finanziamento in base agli obiettivi e alle esigenze del cliente, alle dinamiche di mercato e al panorama competitivo; individuiamo, liberi da conflitti di interesse, le alternative più idonee e ne gestiamo l’esecuzione.

Piani economico-finanziari e valutazioni

Sui piani economico-finanziari e le valutazioni, sfruttiamo le nostre solide competenze finanziarie e la profonda comprensione delle dinamiche di settore per redigere (o, a seconda dei casi, rivedere) piani aziendali complessi e solidi a supporto di un esercizio di valutazione; ove richiesto, forniamo pareri di congruità nell’ambito di transazioni.

03 – CHE COSA CI RENDE DIFFERENTI

La nostra unicità

Offriamo ai nostri clienti non solo una profonda conoscenza del settore ed un ampio accesso alle opportunità di investimento, ma anche un approccio personalizzato, con una notevole dedizione di professionisti senior ai progetti, che garantisce una consulenza su misura, ponderata, esperta ed imparziale. Crediamo fortemente nell’allineamento di interessi tra noi ed i nostri clienti, adeguandovi le nostre strutture di remunerazione. La reputazione è il nostro bene più prezioso, costruito in anni di serio lavoro al fianco dei nostri clienti, il cui miglior interesse è sempre stato il nostro unico obiettivo. Ed essendo noi stessi imprenditori, parliamo la stessa lingua dei nostri clienti.

Le nostre relazioni

Abbiamo accesso a quasi tutte le aziende italiane nel settore farmaceutico e sanitario, da quelle più grandi alle PMI, ed in tutti i sottosettori; abbiamo rapporti con la maggior parte degli investitori istituzionali attivi in Italia, dai grandi fondi di Private Equity alle società di Venture Capital.

04 – CHI SIAMO

Fondata da Fabrizio de Simone nel 2021, Valere è cresciuta fino a diventare una rinomata boutique di M&A, capace di attrarre talenti di alto profilo.

Il nostro team è attualmente composto da tre professionisti senior con background diversi e complementari, che lavorano insieme per offrire un’esperienza composita ai nostri clienti.

Come lavoriamo

Siamo appassionati, energici, flessibili ed umili ed amiamo trovare soluzioni creative alle esigenze dei nostri clienti.

Sebbene in grado di gestire ai massimi standard situazioni complesse per clienti altamente sofisticati, sappiamo adattarci facilmente a clienti meno strutturati che necessitano di un approccio più semplice e pragmatico.

Il nostro team

Fabrizio de Simone

Fabrizio de Simone, fondatore di Valere, ha oltre 25 anni di esperienza in finanza straordinaria, di cui gli ultimi 10 con un focus esclusivo sul settore farmaceutico e sanitario (inizialmente in qualità di responsabile italiano del settore Life Sciences presso EY, e poi come fondatore di Valere).

Ha iniziato la sua carriera nella divisione investment banking di Citi (10 anni tra Londra, New York, Sydney e Milano), poi è stato co-fondatore di una boutique di M&A italiana; è stato infine parte del team che ha rilanciato l’attività italiana di M&A in EY, prima di assumere la leadership per il settore Life Sciences.

È laureato con lode in Economia e Legislazione per l’Impresa presso l’Università Bocconi e ha frequentato numerosi executive program presso varie Business School, tra cui la Wharton Business School e la Harvard Business School.

È stato docente in vari corsi e relatore in numerosi eventi, nonché autore di pubblicazioni. Parla quattro lingue ed è appassionato di innovazione, leadership, viaggi, arte e design.

Troverete maggiori dettagli su linkedin.com/in/fabriziodesimone

Sabina Sardi

Sabina Sardi, Partner presso Valere, vanta oltre un decennio di esperienza in finanza straordinaria e asset management, maturata attraverso una lunga carriera nei mercati europei.

Come membro del team di gestione degli investimenti presso Soditic Ltd a Londra, ha svolto con competenza e successo l’attività di gestione di portafogli, analisi del rischio, e selezione di opportunità di investimento mediante analisi fondamentale in settori quali i beni di consumo, retail e utilities.

All’inizio della sua carriera ha affinato le sue competenze di M&A presso Lehman Brothers a Londra, contribuendo a diverse transazioni di alto profilo.

Laureata con lode in Economia Aziendale presso l’Università Bocconi, ha arricchito la sua formazione accademica partecipando a programmi di scambio internazionale presso la University of California, Los Angeles (UCLA) e la Copenaghen Business School.

Sabina parla italiano ed inglese ed unisce il suo solido percorso professionale alla passione per l’arte, la musica e i viaggi, trovando equilibrio e soddisfazione nel ruolo di madre di tre figlie.

Troverete maggiori dettagli su linkedin.com/in/sabinasardi

Marco Curiotto

Marco Curiotto, Partner presso Valere, vanta oltre 25 anni di esperienza a livello internazionale nel management consulting e venture capital, con una specializzazione nell’integrazione strategica di business e tecnologia.

Ha iniziato la sua carriera a Parigi in una boutique di consulenza per poi entrare nel Gruppo FIAT, acquisendo esperienza in iniziative di finanza straordinarie e securitization, successivamente, è stato parte della practice di strategia e M&A di Arthur D. Little. Negli ultimi 15 anni, ha guidato iniziative di innovazione digitale, ricoprendo ruoli di leadership a livello europeo in IBM e in Oracle, prima di dedicarsi al venture capital con un fondo VC francese.

Laureato in Ingegneria Meccanica presso il Politecnico di Torino, ha poi completato la sua formazione conseguendo un MBA presso la SDA Bocconi. È stato relatore a numerose conferenze, docente in corsi per MBA e co-autore del libro “Fashion Branding 3.0”.

Marco parla italiano, inglese e francese ed è appassionato di innovazione, di esplorazione enogastronomica, di viaggi e ama giocare a padel.

Troverete maggiori dettagli su linkedin.com/in/marcocuriotto

Partnerships

Abbiamo accordi di collaborazione con società internazionali di alto profilo, che offrono (laddove opportuno e richiesto) ulteriori servizi, sinergici coi nostri, fra cui consulenza strategica, supporto operativo, due diligence finanziaria, commerciale e fiscale, consulenza legale e fiscale.

La nostra tecnologia

Potenziare le operazioni di M&A con l’AI

L’Intelligenza Artificiale (AI) sta ridefinendo profondamente il mondo delle fusioni e acquisizioni, potenziando le attività operative grazie all’analisi avanzata di grandi moli di dati, documenti ed informazioni finanziarie.

L’integrazione dell’Intelligenza Artificiale nei processi di M&A offre un’opportunità concreta per potenziare le attività di deal sourcing, l’analisi competitiva e l’identificazione di target e potenziali acquirenti, consentendo decisioni più rapide, consapevoli e mirate lungo tutte le fasi di una transazione.

Valere, da sempre focalizzata su servizi di corporate finance sartoriali e di qualità, ha sviluppato miner\va per amplificare le capacità umane, le competenze professionali e la consulenza M&A, con i dati generati dall’AI.

Ispirata alla dea romana della saggezza, della legge e della strategia, miner\va è una piattaforma proprietaria di Generative AI, alimentata da tecnologie di frontiera, algoritmi e large language models (LLM), specificamente progettata per offrire servizi di eccellenza:

Deal Sourcing Avanzato

- Identificazione più rapida di target potenziali

- Individuazione di opportunità spesso invisibili ai database tradizionali

- Mappatura immediata di ruoli chiave ed executive aziendali

Supporto Decisionale e Strategico

- Analisi in tempo reale di trend ed insight di mercato

- Report ed approfondimenti di settore ed analisi competitive

- Insight basati sui dati per decisioni più informate ed efficaci

Scopri il futuro dell’M&A con miner\va – dove l’intelligenza artificiale incontra l’esperienza.

05 – TRACK RECORD

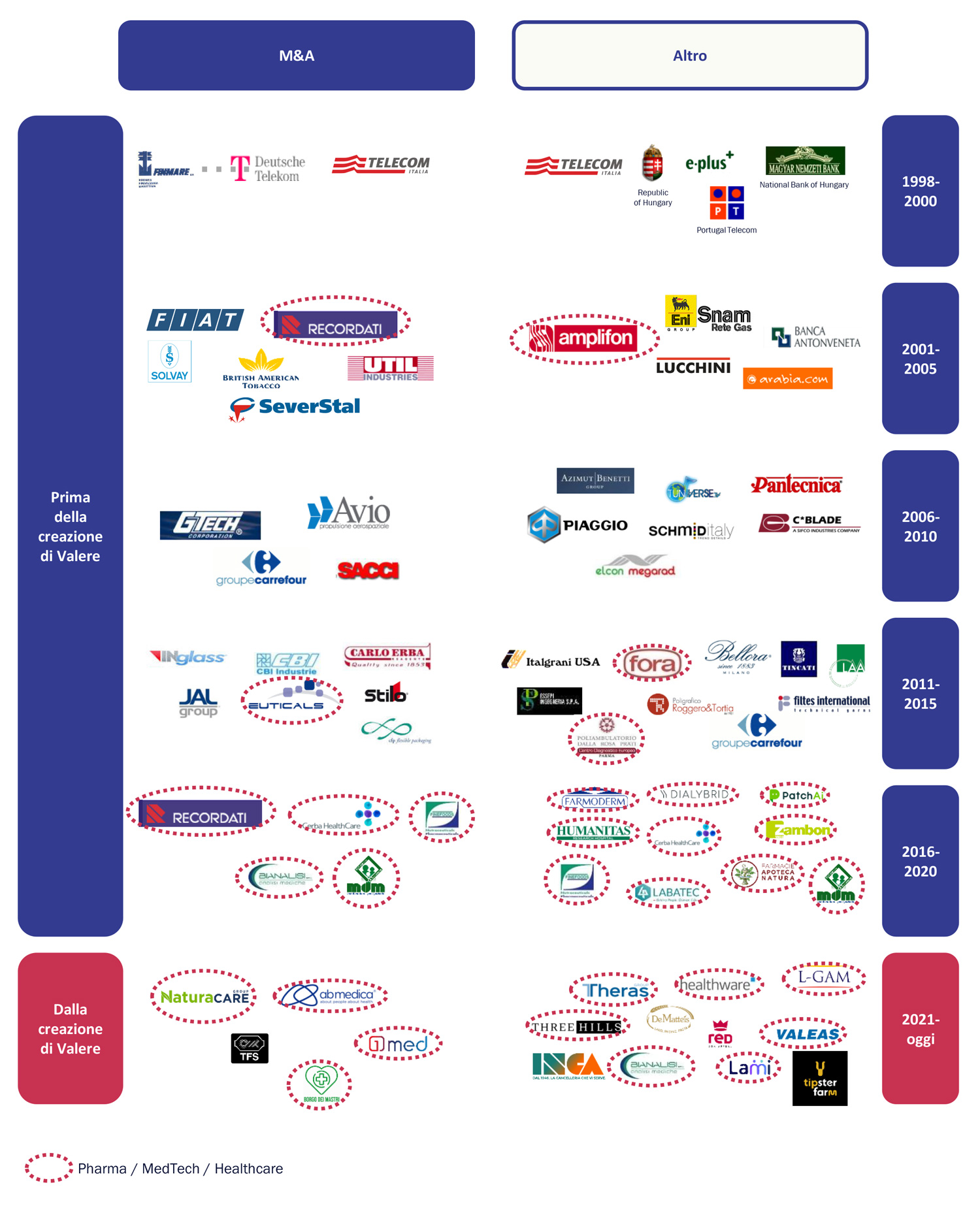

Abbiamo eseguito più di 100 transazioni, per lo più internazionali, con un valore cumulato superiore a $25 miliardi, che vanno da grandi operazioni a transazioni mid-cap, fino a raccolte di capitali per start-up.

06 – NEWS

11 febbraio 2025 – Siamo lieti di annunciare la nomina di Marco Curiotto come nuovo Partner di Valere. Con oltre 25 anni di esperienza internazionale nella consulenza direzionale e nel venture capital, Marco porta al nostro team un’esperienza di prim’ordine nell’analisi strategica per gruppi industriali ed aziende familiari, ed una profonda comprensione delle dinamiche tecnologiche e digitali. In Valere sarà responsabile dell’origination ed execution di transazioni M&A, con particolare attenzione ai settori sanitario, tecnologico ed industriale ed alle imprese familiari. Sfrutterà inoltre la sua esperienza di alto profilo nella consulenza aziendale per fornire una visione strategica distintiva nell’elaborazione di piani aziendali e nel posizionamento di equity stories. Diamo il benvenuto a Marco nel nostro team e non vediamo l’ora di lavorare con lui per offrire transazioni di successo ai nostri clienti.

16 gennaio 2025 – Siamo lieti di annunciare la nomina di Sabina Sardi come nuovo Partner di Valere. Con oltre un decennio di esperienza internazionale in finanza aziendale e gestione patrimoniale, Sabina porta al nostro team capacità di M&A di altissimo livello ed una straordinaria capacità di interagire con investitori finanziari sofisticati. In Valere sarà responsabile dell’origination ed execution di transazioni M&A, con particolare attenzione ai settori sanitario e consumer ed ai clienti di private equity. Sfrutterà inoltre la sua significativa esperienza nei mercati dei capitali e nella ricerca fondamentale per lavorare efficacemente su transazioni che coinvolgano società quotate e su incarichi di valutazione. Diamo il benvenuto a Sabina nel nostro team e non vediamo l’ora di lavorare con lei per creare valore per i nostri clienti.

17 dicembre 2024 – Siamo lieti di annunciare che siamo stati advisor finanziari esclusivi di Naturacare nell’acquisizione di Sochim International. Naturacare, sostenuta da Dentressangle Capital, ha compiuto con tale transazione un altro passo importante nella creazione di un leader europeo fra i CDMO focalizzati sugli integratori alimentari, con circa 100 milioni di euro di fatturato, 350 dipendenti, e 5 stabilimenti in 4 Paesi. La famiglia Eigenmann rimarrà coinvolta tramite un reinvestimento in Naturacare ed un ruolo manageriale rilevante. Scopri di più…

14 febbraio 2024 – Siamo lieti ed onorati di aver assistito Ab Medica in questa importante transazione, che offre ad Officine Ortopediche Rizzoli l’occasione per un altro capitolo della sua centenaria storia di eccellenza nel settore ortopedico italiano. Scopri di più…

7 settembre 2023 – Siamo lieti di aver assistito Apposite e 1MED nell’acquisizione di Evamed: tale transazione rafforza la strategia di 1MED mirata alla creazione di un CRO di respiro europeo focalizzato sui dispositivi medici. Scopri di più…

CONTATTACI

Valere Advisory srl

Milano | Italia

P. IVA / CF 13530130965

Numero REA: MI – 2728850

Assoggettata a direzione e coordinamento da parte di Valere Holding srl, società a socio unico (P. IVA 13509740968)

Valere ed il logo Valere sono un marchio depositato